Wie schon 1995 die Vermögenssteuer und 2014 die Erbschafts- und Schenkungsteuer, hat das Bundesverfassungsgericht nun auch die Grundsteuer für verfassungswidrig erklärt. Nicht weil die Besteuerung von Grundvermögen gegen die Verfassung verstößt, sondern deren Bewertung zu einer „umfassenden Ungleichbehandlung“ führt. Geklagt hatten Immobilienbesitzer gegen die Bundesregierung, die für den aufgestauten Reformbedarf verantwortlich ist. Der Gesetzgeber wurde aufgefordert die Gesetze bis Ende 2019 zu reformieren und bis spätestens 2025 umzusetzen. Da für etwa 35 Millionen bebaute und unbebaute Grundstücke etwa 14 Milliarden Euro im Jahr in die Kassen von Städten und Gemeinden fließen, hat das BVerfG die lange Übergangsphase zugelassen. Sonst würden die Kommunen rd. 2% ihrer Steuereinnahmen verlieren.

Bemessungsgrundlage für die Grundsteuer ist der Einheitswert. Der sollte ursprünglich etwa alle 6 Jahre aktualisiert werden, was aber seit 1964 unterlassen wurde. Auf dem Gebiet der „neuen“ Bundeländer wurde der Einheitswert zuletzt 1935 festgestellt. Nur bei gravierenden Änderungen wurde der Einheitswert fortgeschrieben. D.h. die Höhe der Grundsteuer wird i.d.R. nach völlig veralteten (je nach Lage um bis zu 80% geringeren) Immobilienwerten ermittelt. Zu erheblichen Verzerrungen bei der Feststellung der Einheitswerte kommt es z.B. wenn Mauergrundstücke in Berlin noch nicht fortgeschrieben wurden, obwohl sie erheblich an Wert zugelegt haben.

Das BVerfG lässt dem Gesetzgeber Gestaltungsspielraum bei der Grundsteuerreform. Einig ist man sich nur, dass das Gesamtsteueraufkommen insgesamt unverändert erfolgen soll. Dazu dienen die bisherigen Stellschrauben, wie Grundsteuermesszahl und Hebesatz. Trotzdem kann es zu sehr unterschiedlichen und nicht sachgerechten Ermittlungen der jeweiligen Lagefinanzämter kommen. Bei der aufkommensneutralen Umwandlung der Grundsteuer sollen unbebaute Grundstücke und Einfamilienhäuser stärker belastet und Mehrfamilienhäuser und Geschosswohnungen entlastet werden.

Da der bürokratische Aufwand für die Reform sehr hoch ist, wird wie schon bei der Reform der Erbschafts- und Schenkungssteuer nach vereinfachten Bewertungsmethoden gesucht, die sich zumindest am Verkehrs- bzw. Marktwert orientieren. Sachverständige für die Bewertung von bebauten und unbebauten Grundstücken werden bei der Umsetzung der Reform nicht beansprucht. Als „Staatliche Schätzer“, wie in den USA, fungieren hierzulande die Finanzämter, durch die die vereinfachte Bewertung erfolgt. Da vereinfachte Verfahren wiederum zu Ungleichbehandlung führen können, wird sicherlich die Öffnungsklausel beibehalten, nach der Steuerzahler auf ihre Kosten einen anderen als nach Bewertungsgesetz ermittelten Wert durch Gutachten nachweisen können.

Ein breites Bündnis aus verschiedenen Verbänden schlägt z.B. vor, die Grundsteuer in eine reine Bodenwertsteuer ohne Gebäude umzuwandeln, bei der nur die Bodenrichtwerte die Bemessungsgrundlage bilden. Wenn unbebaute Grundstücke höher belastet werden, rentiert sich auch nicht mehr die Spekulation mit nur dazu vorgehaltenen Grundstücken. Damit würde ein Anreiz geschaffen werden, diese der Bebauung zuzuführen und den Mangel an verfügbaren und bezahlbaren Wohnbauland abzubauen. Eine Bodenwertsteuer könnte zudem die Mietpreisentwicklung dämpfen. Gegen diesen Vorschlag spricht, dass ein unbebautes Grundstück genauso besteuert werden würde, wie ein mit einer Villa bebautes Grundstück. Ein anderes Kostenwertmodell soll als Bemessungsgrundlage den Gebäudewert (Herstellungskosten, Baujahr und Bauzustand), sowie den Bodenwert verwenden. Der Nachteil dieses Modells ist der damit verbundene Bürokratieaufwand. Ein drittes Modell stellt nur auf Grundstücks- und Gebäudeflächen ab. Das wäre einfach umzusetzen, beteiligt die Kommunen aber nicht an den Bodenwertsteigerungen, die durch öffentliche Leistungen entstehen.

Da Eigentümer von vermieteten Grundstücken die Grundsteuer auf die Miete umlegen können, sind auch Millionen Mieter von der Gesetzesreform betroffen. Das ist eine der landläufigen Begründungen dafür, dass Deutschland im internationalen Vergleich, zumindest bei der Grundsteuer, ein Niedrigsteuerland ist. Auch die Erbschafts- und Schenkungssteuer ist relativ niedrig, wegen der hohen Freibeträge. Sollte die seit 1997 nicht mehr erhobene Vermögenssteuer wieder erhoben werden, wäre auch hier eine Reform unausweichlich, weil auch diese Steuer noch auf die alten Einheitswerte abstellt. Die Bundesregierung sieht, wie alle vorherigen, bei der Vermögenssteuer jedoch kein Handlungsbedarf, trotz der zunehmenden Schieflage bei der Vermögensverteilung.

Archiv der Kategorie: Artikel veröffentlicht

Qualität des Gutachtens oder des Gutachters

Die Überschrift soll keinen Widerspruch konstruieren, beides bedingt sich. Bleibt die Frage, ob ein Gutachter mängelfreie Gutachten erstellen darf, auch wenn er nicht öffentlich bestellt und vereidigt (öbuv) ist? Konservative Berufsverbände, wie der BVS, oder auch der Gutachterausschuss Berlin verneinen diese Frage. Der Jurist würde antworten: Es kommt darauf an, in diesem Fall auf den Auftraggeber. Die öffentliche Bestellung ist ein Auslaufmodell. Ein rein deutsches Konstrukt mit langer Haltedauer, das schon vor Jahren durch die europäische Norm der Zertifizierung abgelöst wurde. Im Gegensatz zu öbuv-Sachverständigen (SV) müssen zertifizierte-SV regelmäßig ihre Qualifikation nachweisen. Als zertifiziert werden nur SV anerkannt, die von einer akkreditierten Stelle zertifiziert wurden.

Der Bundesfinanzhof vertritt die Auffassung, dass der Nachweis eines geringen Wertes gegenüber dem Finanzamt (FA) nur vom Gutachterausschuss oder eines öbuv-SV geführt werden kann (BFH II R 61/11, Urteil vom 11.9.2013). Dagegen stellt das Bundesfinanzministerium als oberste Finanzbehörde klar, dass der Steuerpflichtige als Nachweis ein Gutachten eines „Sachverständigen für die Bewertung von Grundstücken“ vorlegen kann (Erbschaftsteuer-Richtlinien 2011, ErbStR RB 198 Abs.3 S.1). D.h. ein mängelfreies Gutachten, das der Wertermittlungsverordnung (ImmoWertV, sowie WertR) entspricht, bzw. den Vorschriften des Baugesetzbuches (BauGB § 194) genügt, ist vom Finanzamt anzuerkennen. Auch wenn das Gutachten der freien Beweiswürdigung durch das FA unterliegt, hat es nur auf die Qualität eines Gutachtens abzustellen, nicht auf den Stempel des Gutachters. Es gibt auch nicht akkreditierte Zertifizierungseinrichtungen, die nach diesem Prinzip verfahren.

Dieser Klarstellung der obersten Finanzbehörde widerspricht § 18 DVO-BauGB, nach der z.B. in Berlin die Zugriffsberechtigung auf die Kaufpreissammlung des Gutachterausschusses (AKS-Online) geregelt wird. Sachverständige für die Bewertung von Grundstücken benötigen zur rechtmäßigen Erfüllung ihrer Wertermittlungsaufgaben Vergleichsobjekte für das Vergleichswertverfahren nach ImmoWertV. Andere qualifizierte SV, die nicht, oder nicht mehr öffentlich bestellt oder zertifiziert sind (oder sein wollen), wird ein grundstücksbezogener Zugriff u.a. aus „datenschutzrechtlichen Gründen“ verwehrt. Sie können ihre rechtmäßigen Wertermittlungsaufgaben nicht erfüllen, da sie nur blockbezogene Informationen erhalten und somit keine Außenbesichtigung der Vergleichsobjekte vornehmen können. Da Gutachterausschüsse bei ihrer Kaufpreissammlung keine Objektbesichtigungen vornehmen, müsste das spätestens der Gutachter nachholen, wenn er den Verkehrswert aus dem Vergleichswert ableitet. Das Vergleichswertverfahren stellt das maßgebliche Verfahren zur Wertermittlung z.B. von Wohn- oder Teileigentum dar. Lt. o.g. Urteil des Finanzgerichtes sind im Vergleichswertverfahren mind. 7 – 8 Vergleichsobjekte zumindest von außen zu besichtigen.

D.h., auch Sachverständige für die Bewertung von Grundstücken mit fast 30-jähriger Berufserfahrung werden nach der o.g. Praxis daran gehindert, das Vergleichswertverfahren anzuwenden. Das ist zwar gesetzlich legitimiert aber zugleich auch schlicht unverständlich und in sich widersprüchlich.

Denn die Praxis einer differenzierten Einsichtnahme in die Kaufpreissammlung des Gutachterausschusses widerspricht der Klarstellung der oberste Finanzbehörde, wonach ein mängelfreies Gutachten eines Sachverständigen für Grundstücksbewertung als Nachweis erforderlich ist. Es widerspricht auch dem Urteil des Finanzgerichtes Berlin vom 19.7.17 (3-K-3047/17), wonach Gutachten unschlüssig sind, wenn keine Außenbesichtigung an Vergleichsobjekten vorgenommen wird. In diesem Fall hat ein öbuv-SV des Gutachterausschusses in seinem Gefälligkeitsgutachten die Vergleichsobjekte nur anonymisiert, also blockbezogen genannt, obwohl er zur grundstücksbezogenen Einsicht privilegiert war. Infolgedessen wurde das Gutachten nicht anerkannt. Nicht nur bei der steuerlichen Bedarfsbewertung, auch im Zivilprozess werden Gutachten nicht zugelassen, wenn Vergleichsobjekte anonymisiert werden (lt. BGH-Urteil vom 15.4.1994).

Das Berliner Finanzgericht lässt übrigens eine Revision seines o.g. Urteils zu folgenden Fragen zu: -Sind Gutachten unschlüssig, wenn sie (entsprechend eines Aufsatzes des öbuv-SV Vogel) Erkenntnisquellen nach einem Bewertungsstichtag nicht nutzen, -oder wenn Vergleichsobjekte im Vergleichswertverfahren nicht auch innen besichtigt werden. Zugleich sieht das Finanzgericht die Frage ungeklärt, ob das Vergleichswertverfahren bei der steuerlichen Bewertung „überhaupt“ genutzt werden kann, wenn eine Anonymisierung der Vergleichsgrundstücke aus Gründen des Datenschutzes erforderlich ist. Die Frage, ob in diesem Zusammenhang die differenzierte Zugriffsberechtigung auf die Kaufpreissammlung überhaupt seine Berechtigung hat, bzw. die Frage warum „sonstige“ qualifizierte Sachverständige keine grundstücksbezogene Einsicht in die Kaufpreissammlung erhalten, wurde in diesem Einzelfall nicht berührt. Es hat lediglich angedeutet, dass „(auch)“ andere qualifizierte Sachverständige Gutachten als Beweis beim Finanzamt vorlegen können. Inwiefern Datenschutz mit Qualifikation im Zusammenhang steht, lässt § 18 DVO-BauGB und Finanzgericht offen.

Kaufpreisaufteilung

Steuerrechtlich kann eine Absetzung für Abnutzungen (AfA, Abschreibungen) vorgenommen werden, wenn Gebäude zur Erzielung von Einkünften (Mieteinnahmen) genutzt werden. Abschreibung ist ein Werteverzehr, bzw. eine Substanzverringerung von Wirtschaftsgütern (WG) des Anlagevermögens. Dabei werden z.B. Anschaffungs- und Herstellungskosten periodisch verteilt. Abschreibungen mindern die zu versteuernden Einkünfte und damit die Einkommenssteuern. Bemessungsgrundlage für lineare oder degressive Abschreibung nach § 7 Absatz 4 bis 5a Einkommensteuergesetz sind Gebäudekosten (Gebäudeabschreibung nach EStG).

Zu den Gebäude- bzw. Anschaffungskosten zählen auch die Anschaffungsnebenkosten, wie Makler- und Notarkosten usw.. Diese sind nicht im Kaufpreis bzw. im Verkehrswert enthalten.

Im Gegensatz zu den Gebäudeabschreibungen, sowie den anschaffungsnahen Herstellungskosten, die über die Nutzungsdauer des Gebäudes, bzw. über die Laufzeit abgeschrieben werden, können Erhaltungsaufwendungen sofort als Werbungskosten steuerlich geltend gemacht werden. Abgeschrieben werden nur Gebäude, da sich diese im Gegensatz zu Grund und Boden über ihre Nutzungsdauer abnutzen.

Wird eine Immobilie (Gebäude mit Grund und Boden) erworben, so ist der Kaufpreis anteilig auf den Gebäude- und Bodenwert aufzuteilen (Kaufpreisaufteilung). Eine vertragliche Kaufpreisaufteilung von Grundstück und Gebäude ist zugrunde zu legen, sofern sie nicht nur zum Schein oder missbräuchlich getroffen wurde (BFH Urteil vom 16.9.2015, IX R 12/14, BStBl II 2016, 397). Hierbei ist bei Mietwohngrundstücken im Privatvermögen das Sachwertverfahren anzuwenden (BFH Urteil vom 29.5.2008, IX R 36/06, BFH/NV 2008, 1668). Lediglich bei zu Büro- oder anderen gewerblichen Zwecken vermieteten Grundstücken (sog. Geschäftsgrundstücke) ist vorrangig das Ertragswertverfahren anzuwenden (BFH Urteil vom 2.2.1990, III R 173/86, BFHE 159, 505, BStBl II 1990, 497; BFH Beschluss vom 24.2.1999, IV B 73/98, BFH/NV 1999, 1201, sowie auch BFH Urteil vom 25.5.2005 (IX R 46/04, BFH/NV 2006, 261).

Nach der höchstrichterlichen Rechtsprechung ist ein Gesamtkaufpreis für ein bebautes Grundstück nicht nach der sogenannten Restwertmethode, sondern nach dem Verhältnis der Verkehrswerte oder Teilwerte auf den Grund und Boden einerseits sowie das Gebäude andererseits aufzuteilen (BFH-Urteil vom 10. Oktober 2000 IX R 86/97, BStBl II 2001, 183). Die Restwertmethode, bei der der Bodenwert ermittelt und vom Gesamtkaufpreis abgezogen wird, steht nach Auffassung des BFH dem Grundsatz der Einzelbewertung entgegen, da der so ermittelte Gebäudewertanteil in keinem Verhältnis zum Sachwert eines bebauten Grundstücks steht. Auf eine Marktanpassung des (vorläufigen) Sachwertes könne nach Rechtsprechung bei der Kaufpreisaufteilung verzichtet werden, da sich die Anpassung im gleichen Verhältnis auf den Boden- und Gebäudewert auswirkt. Da ohne Marktanpassung diese Werte jedoch nicht den Verkehrs- bzw. Marktwert darstellen, ist diese Herangehensweise nicht plausibel.

Die obersten Finanzbehörden von Bund und Ländern stellen eine Arbeitshilfe und eine Anleitung zur Verfügung (BFM mit Stand von 2019), die es ermöglichen soll, die Plausibilität einer Kaufpreisaufteilung zu prüfen. In einer nicht transparenten Exceltabelle wird die Kaufpreisaufteilung ermittelt. Dabei sollen die typisierten Herstellungskosten (THK) auf der Grundlage der Normalherstellungskosten (NHK 2010, Bundesmittelwerte), sowie der Sachwertrichtlinie (SW-RL 2012) ermittelt werden. Bei diesem typisierten Verfahren handelt es sich um eine „qualifizierte Schätzung“, die durch eine Verkehrswertermittlung eines Sachverständigen für die Bewertung von Grundstücken nach Baugesetzbuch (BauGB) und Immobilienwertermittlungsverordnung (ImmoWertV) widerlegbar ist.

Entsprechend der o.g. Arbeitshilfe wird vom zuständigen Finanzamt das Verhältnis der Einzelwerte (Gebäude + Boden) aus dem Sachwert auf den Kaufpreis übertragen. Diese o.g. Arbeitshilfe weist erhebliche Schwachstellen auf. Z.B. werden bei der Bodenwertermittlung vom FA keine wertbeeinflussenden Merkmale (z.B. bauliche Auslastung) berücksichtigt. Insbesondere in Gebieten mit sehr hohem Bodenwertniveau stehen Boden- und Gebäudewert im Sachwertverfahren in keinem angemessenen Verhältnis mehr zueinander.

Weichen die im Sachwertverfahren ermittelten Werte wesentlich von denen im Ertragswertverfahren, oder von denen vom Finanzamt ermittelten Werte ab, ist die Angemessenheit zu prüfen, bzw. kann durch ein Sachverständigengutachten widerlegt werden.

Eine weitere Schwachstelle ist, dass das Finanzamt keine Marktanpassung vornimmt. Dagegen hat ein Sachverständiger für Immobilienwertermittlung die Möglichkeit den marktangepassten Gebäudewert nach Sach- oder Ertragswertverfahren zu ermitteln. Eine Verkehrswertermittlung nach ImmoWertV kann von der Schätzung durch das Finanzamt (FA) abweichen. Nach Vorlage eines Sachverständigengutachtens liegt die Beweislast beim Finanzamt.

Die Bemessungsgrundlage für die Abschreibung kann sich erhöhen durch Nachträgliche Anschaffungskosten (Kosten wie vor, die im folgenden Jahr oder später anfallen und der endgültigen Fertigstellung des Gebäudes dienen oder die im Rahmen eines Anbaus oder einer Aufstockung entstehen). Als Anschaffungsnaher Herstellungsaufwand gilt ein Reparatur- und Modernisierungsaufwand in den ersten 3 Jahren nach Anschaffung, sofern dieser zur Verbesserung des Nutzungswertes des Gebäudes beiträgt und 15% der Anschaffungskosten übersteigt.

Bei einer Einlage aus dem Privatvermögen in ein Betriebsvermögen tritt an die Stelle der Anschaffungs- oder Herstellungskosten der Einlagewert (§ 6 Absatz 1 Nummer 5 Satz 1 EStG). Einlagewert ist grundsätzlich der Teilwert (§ 6 Absatz 1 Nummer 5 Satz 1 Halbsatz 1 EStG).

Absetzungen für außergewöhnliche Abnutzung aus wirtschaftlichen Gründen können als Werbungskosten bei der Einkunftsart Vermietung und Verpachtung abgezogen werden, wenn sich nach der Kündigung des Mietverhältnisses herausstellt, dass das auf die Bedürfnisse des Mieters ausgerichtete Gebäude nicht mehr oder nur noch eingeschränkt nutzbar ist und auch durch eine (nicht steuerbare) Veräußerung nicht mehr sinnvoll verwendet werden kann (BFH Urteil vom 17.9.2008, IX R 64/07).

Steuern senken bei Erbschaft oder Schenkung

Bei Erbschaft oder Schenkung von Immobilien oder Betriebsvermögen werden auf den Wert einer Immobilie je nach Steuerklasse und persönlichen Freibeträgen Steuern erhoben. Freibeträge können innerhalb von 10 Jahren einmal in Anspruch genommen werden. Aber Wert ist nicht gleich Wert. Die Bank sieht in einem Wohnhaus eher ein Zelt, das Finanzamt (FA) auch schnell mal ein Schloss. Der Kauf oder Verkauf von Immobilien richtet sich i.d.R. nach Markt- oder Verkehrswert. Dagegen bildet für das zuständige FA der nach Bewertungsgesetz ermittelte Grundbesitzwert die steuerliche Bemessungsgrundlage.

Trotz der Verbesserungen der Ermittlungsgrundlagen seit der letzten Steuerreform 2009 bleibt die Wertermittlung durch das FA eine pauschale, typisierte Wertermittlung. Dabei finden besondere Wertumstände eines Grundstücks, wie z.B. Rechte und Lasten (wie z.B. Nießbrauch), Gebäude mit schlechtem Bauzustand (Bauschäden, Reparaturstau), übergroße Grundstücke, Nichtbauland usw. keine Berücksichtigung. Mitunter stehen einfache Einfamilienhäuser oder ertragsschwache Miethäuser auf teurem Grund und Boden, oder die zulässige bauliche Ausnutzung auf einem Grundstück ist rechtlich nicht möglich (z.B. durch Denkmalschutz). Weder das FA bei der Bewertung, noch der Gutachterausschuss in seiner Kaufpreissammlung, führen eine Außen- oder Innenbesichtigung durch. Bei der pauschalen Bewertung durch das FA bleiben Besonderheiten eines Objektes entsprechend den Vorschriften des BewG´es unberücksichtigt. Die Besonderheiten können aber den Wert eines Grundstückes erheblich mindern. Daher besteht für den Steuerpflichtigen die Möglichkeit durch Gutachten einen niedrigeren Wert nachzuweisen (Öffnungsklausel). Die Nachweislast obliegt dem Steuerzahler. Innerhalb der Fristen kann Einspruch gegen einen Bescheid des FA´es eingelegt werden.

Seit der Erbschaftsteuerreform 2009 werden im Rahmen der Erbschaft- und Schenkungssteuer Immobilien nach dem Verkehrswert bemessen (Bewertungen des Grundvermögens zur Bestimmung des „gemeinen Wertes“ lt. § 177 BewG). Die Berücksichtigung von Grundstücksbelastungen ist dabei nicht vorgesehen. § 198 BewG erlaubt es dem Steuerpflichtigen aber, den Nachweis eines niedrigeren Verkehrswertes zu erbringen. So kann der niedrigere Verkehrswert auch aus der Belastung des Grundbesitzes mit einem Nutzungsrecht resultieren. Die Bewertung des Wohnrechts zum Zweck der Erbschaftssteuer erfolgt nach § 14 Bewertungsgesetz (BewG). Lt. Urteil des Niedersächsischen Finanzgerichtes vom 19.9.2012, 3 K 194/12 ist der Wert des Rechtes nicht nach § 16 BewG zu begrenzen, wenn ein nach §194 BauGB ermittelter Verkehrswert vorliegt.

Ein Wohnrecht (wie auch ein Nießbrauch) mindert den Verkehrswert einer Immobile, da es einer Eigennutzung oder Vermietung im Wege steht. Folglich mindert ein Wohnrecht auch die Schenkungs-, bzw. Erbschaftssteuer. Umgekehrt stellt es aber auch einen Vermögenswert dar, der bei einem vorzeitigen unentgeltlichen Verzicht auf diese Recht die Steuerpflicht nach Paragraph 7 Abs. 1 Nr. 1 des Erbschaftssteuergesetzes (ErbStG) auslöst.

Die Frage, ob ein Gutachten zu einem geringeren Wert führt, kann nur ein Sachverständiger (SV) beantworten, ggf. vorab durch eine Expertise. Die Kosten betragen oftmals nur ein Bruchteil der Steuerersparnis. Auf jeden Fall erhöht ein Gutachten die Rechtssicherheit. Welche Steuerersparnis sich unter Berücksichtigung des übrigen Vermögens ergibt, sollte nur ein Steuerberater beantworten. Steuerberater wie auch Anwälte sollten im Interesse der Steuerzahler mit Sachverständigen zusammenarbeiten. Wertermittlungen z.B. von Steuerberatern, Anwälten, Wirtschaftsprüfungsgesellschaften oder Architektenbüros usw. werden ggf. nicht anerkannt.

Anerkennung von Gutachten durch Finanzämter

Die oberste Finanzbehörde stellt im Zusammenhang mit dem Urteil des Bundesfinanzhofes (BFH II R 61/11 vom 11.9.2013) klar, dass als Nachweis ein Gutachten eines „Sachverständigen für die Bewertung von Grundstücken“ erforderlich ist (Erbschaftsteuer-Richtlinien 2011, ErbStR RB 198 Abs.3 S.1).

Ungeachtet dessen verweist z.B. der Bundesverband der öffentlich bestellten und vereidigten Sachverständigen (BVS) im Zusammenhang mit dem o.g. BFH-Urteil darauf, dass Gutachten „nur von öffentlich bestellten und vereidigten Sachverständigen“ (öbuv-SV) bei den Finanzämtern anerkannt werden. Das ist nicht sachgerecht, wenn nicht zugleich auf den o.g. Erlass der Obersten Finanzbehörde der Länder verwiesen wird. Der einseitige Verweis könnte nicht nur als unerlaubte Werbung ausgelegt werden, sondern hat auch einen gewissen „Stallgeruch“ (Eliten wollen unter sich bleiben lt. Soziologe Kollmorgen). Z.B. war die Anerkennung von Qualifikationen vieler Ostdeutschen nach der Widervereinigung politisch nicht gewollt. Auch der BVS war in diesem Sinne sehr aktiv und hat seine Praxis offensichtlich nicht geändert.

Wie das Urteil des Finanzgerichtes Berlin vom 19.7.17 (Revision zugelassen) zeigt, können Steuerpflichtige nicht sicher sein, dass nur Gutachten von öbuv-SV anerkannt werden. Offensichtlich ist in dem Fall ein Gefälligkeitsgutachten erstellt worden, von einem öbuv-SV, der zudem Mitglied im Gutachterausschuss ist. Das Gutachten war lt. Finanzgericht aus mehreren Gründen unschlüssig.

Ein Gutachten hat den Vorschriften des Baugesetzbuches (BauGB § 194) zu genügen. Es unterliegt der freien Beweiswürdigung durch das FA, das dabei auf die Qualität eines Gutachtens abzustellen hat, nicht auf den Stempel des Gutachters. Ein mängelfreies Gutachten, das der Wertermittlungsverordnung (ImmoWertV, sowie WertR usw.) entspricht, ist vom FA anzuerkennen. Ein Gutachten ist plausibel, wenn es überprüfbar und aus sich heraus verständlich ist und es keine ergänzenden Ermittlungen bedarf (lt. Urteil Finanzgericht Berlin v. 19.7.17). Das FA ist zwar frei in seiner Beweiswürdigung eines Gutachtens, kann es aber ohne Angabe von stichhaltigen Gründen nicht willkürlich ablehnen.

Das Vergleichsverfahren stellt das maßgebliche Verfahren zur Wertermittlung von Eigentumswohnungen (ETW) dar. Dabei sind mind. 7 – 8 Vergleichsobjekte real von außen zu besichtigen (lt. o.g. Urteil des Finanzgerichtes). Voraussetzung ist die Kenntnis von deren Hausnummern, ohne die lt. Finanzgericht ein Vergleichsobjekt nicht geeignet ist. Für grundstücksbezogene Auskünfte aus der Kaufpreissammlung des Gutachterausschusses Berlin sind jedoch nur SV berechtigt, die öffentlich bestellt und vereidigt (öbuv), oder zertifiziert sind. Damit werden „Sachverständige für Grundstücksbewertung“ praktisch aus der Wertermittlung ausgeschlossen. Wenn die oberste Finanzbehörde klarstellt, dass „Sachverständige für Grundstücksbewertung“ bei der Bewertung nicht ausgeschlossen werden können, dann ist auch die Praxis des Berliner Gutachterausschusses, SV z.T. auszuschließen, verfassungsrechtlich bedenklich.

Bewertung Plattenbausiedlung

Auftrag: Bewertung eines Grundstückes, welches mit über 30 sechs- bis elf-geschossigen Mietwohn-, bzw. Mehrfamilienhäusern in Plattenbauweise bebaut ist.

Entwicklung großer Wohnsiedlungen

Die Nachfrage nach bezahlbarem Wohnraum steigt. Der Leerstand geht gegen Null. In diesem Zusammenhang wächst das Interesse an großen Wohnsiedlungen in den Innenstädten der Ballungsgebiete, in denen 8 Millionen Menschen in 4 Millionen Wohnungen leben. In den letzten Jahrzehnten stand der Mietwohnungsbau des 20. Jahrhunderts kaum im politischen Interesse. An dem (z.T. unberechtigten) schlechten Image großer Plattenbausiedlungen haben die Politik, aber auch Sachverständigenverbände beigetragen, in dem diese ständig mit sozialen Brennpunkten, besonders im Osten Deutschlands, in Verbindung gebracht wurden. Nunmehr soll lt. Bau- und Wohnungswirtschaft das große Potential verstärkt erneuert und weiterentwickelt werden, weil es für die soziale Wohnraumversorgung unverzichtbar ist (lt. einer Studie des GdW vom 25.6.2015). Je nach baulichen Standards, Alter und Qualität sind, wie bei jedem Gebäudebestand, z.T. erhebliche Bauinvestitionen erforderlich.

Plattenbauweise WBS 70

Mietwohn- bzw. Mehrfamilienhäuser sind durch Vermietung allein dem Wohnen dienende Geschossbauten. Die baulichen Hauptmerkmale der fünf- bis elfgeschossigen Gebäude des Großtafelbautyps WBS 70, welcher in der DDR von 1970 bis 1990 industriell produziert wurde, sind die überwiegend angewendeten, 6 m langen und 3m breiten Spannbeton-Deckenelemente, die dreischichtigen, überwiegend 6 m langen Außenwandelemente (Tragschicht und Wetterschutzschicht aus Normalbeton, Wärmedämmung aus Polystyol oder Mineralwolle), sowie die Raumzellen für Bad/WC (Beton/Gips) und für den Aufzugsschacht. Die raumgroßen Innen- und Trennwandelemente bestehen, auch in den Kellergeschossen, aus Normalbeton. Die Fugen der Außenwände sind i.d.R. zweistufig abgedichtet. Die Gebäude weisen innenliegende Bäder auf. Der obere Gebäudeabschluss ist als zweischaliges belüftetes Flachdach mit Innenentwässerung ausgeführt.

Standortfaktor Flughafen

Berlin ist der drittgrößte Flughafenstandort in Deutschland. Der Flughafenanbau ist eines der größten Infrastrukturprojekte Europas und ein bedeutender Standortfaktor für die regionale Wirtschaft. Gleichzeitig sind Flughäfen selbst bedeutende Arbeitsstätten und Orte mit Wertschöpfung. Entsprechend einem regionalwirtschaftlichen Gutachten der GIB wird eine positive Entwicklung des Grundstücksmarktes für Wohnen im Flughafenumfeld erwartet, welche jedoch sowohl von Nachteilen, wie Fluglärm, als auch von Vorteilen, wie Nähe zum Arbeitsplatzstandort Flughafen, beeinflusst wird. Mit einem nennenswerten Zuwachs an Beschäftigten und damit an Nachfrage nach Wohnungen, ist jedoch erst nach der Eröffnung des Flughafens zu rechnen. D.h., die im Zusammenhang mit dem Flughafen stehenden Erwartungen hinsichtlich Wertsteigerungen werden entsprechend deutschem Bewertungsrecht nach dem Stichtagsprinzip berücksichtigt. Im Gegensatz dazu steht die angelsächsische Bewertungspraxis nach dem Blue Book, welche versucht, die Ertragssituation über die Restnutzungsdauer aufzuschlüsseln.

Schallschutz am Flughafen

Nach Fertigstellung des Flughafens kommt es zu erhöhten Schallimmissionen. Dazu wurde eine Fluglärmprognose veröffentlicht. Zur Vermeidung und Minderung des Fluglärms wurden Auflagen zum passiven Schallschutz verfügt. Innerhalb festgelegter Schutzgebiete (Taggebiete mit Dauerschallpegel ab 60 dB(A)) kann ein Anspruch auf Kostenerstattung für baulichen Schallschutz bzw. eine Entschädigung bestehen. Zur Ermittlung des Verkehrswertes betroffener Grundstücke im Schutzgebiet wurde ein Leitfaden zur schallschutzbezogenen Verkehrswertermittlung nach Sprengnetter veröffentlicht (vorerst nur für Einfamilienhäuser).

Auswahl des Wertermittlungsverfahrens

Der Verkehrswert (Marktwert) wird i.d.R. nach den Vorschriften der ImmoWertV 2010 ermittelt, die nur für Gutachterausschüsse zwingend vorgeschrieben sind und für sonstige Sachverständige quasi die Bedeutung von „anerkannten Regeln der Technik“ darstellen. Bei der Ermittlung des Verkehrswertes sind die Wertverhältnisse auf dem Grundstücksmarkt, sowie die objektspezifischen Grundstücksmerkmale zu berücksichtigen. Entsprechend den Gepflogenheiten im gewöhnlichen Geschäftsverkehr kann die Wertermittlung grundsätzlich nach dem Vergleichs-, Sach-, oder Ertragswertverfahren erfolgen.

Das Ertragswertverfahren eignet sich dann zur Ableitung des Verkehrswertes, wenn für Grundstücke mit der Nutzbarkeit des Bewertungsobjekts der marktüblich erzielbare Ertrag bei der Kaufpreisbildung im Vordergrund steht, und wenn die erforderlichen Daten (wie Liegenschaftszinssatz) für die Ableitung des Verkehrswertes zur Verfügung stehen.

Auf die Anwendung des Sachwertverfahrens kann bei Renditeobjekten verzichtet werden. Zudem nimmt wegen geringer Restnutzungsdauer der Wertanteil des Gebäudes ab- und der des Bodens zu. Außerdem liegen für dieses Verfahren keine Anpassungsfaktoren an den Markt vor.

Das direkte Vergleichswertverfahren ist anzuwenden, wenn genügend Kaufpreise vorliegen. Das kann durch Einsicht in die Kaufpreissammlung des Gutachterausschusses erfolgen. Eingeschränkt ist die Anwendung des Verfahrens, wenn nicht genügend Vergleichsobjekte zur Verfügung stehen, die dem speziellen Teilmarkt und der Lage des Bewertungsobjektes entsprechen und auch hinsichtlich der Zustandsmerkmale der baulichen Anlagen hinreichend übereinstimmen. Zudem bestehen in der Praxis der Gutachterausschüsse erhebliche Defizite bei der Erfassung wertrelevanter Eigenschaften mangels Innenbesichtigung.

Neben oder anstelle von Preisen für Vergleichsgrundstücke können auch aus einer Vielzahl von Kaufpreisen abgeleitete Vergleichsfaktoren herangezogen werden. Bei diesem indirekten Vergleichswertverfahren wird der Verkehrs- bzw. Marktwert aus den mit Grundstücksmarktbericht veröffentlichten Ertragsfaktoren (Quotient aus Kaufpreis und jährlichem Ertrag), sowie Gebäudefaktoren (Quotient aus Kaufpreis und Wohn- und Nutzfläche) abgeleitet.

Auftragsgemäß wurde eine Auskunft aus der Kaufpreissammlung des Gutachterausschusses (AKS-Online = anonymisierte, blockbezogene Einzelfallrecherche) eingeholt. Ein direkter Vergleich ist nur eingeschränkt möglich, da für den speziellen Teilmarkt der Mietwohnhäuser in Plattenbauweise der Baujahre 1970 bis 1990 in der gegenständlichen Wohnanlage keine Kaufpreise vorliegen. Daher wurde die Auskunft für diesen Teilmarkt auf den Ostteil Berlins erweitert. Die Geschossflächenpreise zeigen eine signifikante Abhängigkeit von der Lage und der Miete. Nach Auswertung der Kaufpreise kann die im Marktbericht des Gutachterausschusses veröffentlichte Marktspanne weiter eingegrenzt werden. Der aus der Kaufpreissammlung abgeleitete Vergleichswert entspricht etwa dem Ertragswert.

Die Bewertung erfolgt im Rahmen einer Eröffnungsbilanz zum Wertermittlungsstichtag 9/2012. Im Ergebnis dieser Wertermittlung liegt der aus dem Ertragswert abgeleitete Verkehrswert mit 757,-€/m² GF (Geschossflächenpreis) innerhalb der mit Grundstücksmarktbericht genannten Preisspanne. Bei einem Nettomietansatz i.M. von 5,14 €/m² WF/NF liegt das Vielfache der Jahresnettomiete bei 15,5 in der Spanne plausibler Werte in diesem Teilmarkt zum Wertermittlungsstichtag 9/2012.

Lt. Grundstücksmarktbericht sind die Geschossflächenpreise in diesem Teilmarkt (Mietwohnhäuser ohne gewerblichen Nutzungsanteil im östlichen Stadtgebiet der Baujahre 1949 bis 1989) zwischen 2012 und 2014 im Mittel von 720,- €/m² auf 885,-€/m²GF und das Vielfache der Jahresnettomiete von 13,0 auf 18,4 gestiegen!

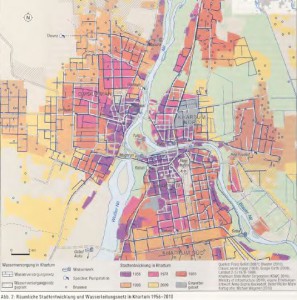

Bodenbewertung in Khartum

Das zu bewertende, gegenständliche Grundstück liegt in der Gemeinde Hilat Koko (Stadtbezirk East Nile), östlich der angrenzenden Gemeinde Kafouri (Stadttei Khartoum Nord, bzw. Bahri), nördlich des Blue Nile River.

Abweichungen eines zu bewertenden Grundstücks vom Bodenrichtwert in den wertbeeinflussenden Umständen wie Entwicklungszustand, Art und Maß der baulichen Nutzung, Erschließungszustand, spezielle Lage, Bodenbeschaffenheit und Grundstücksgestalt bewirken in der Regel Abweichungen vom Richtwert. Problem: Bodenrichtwerte liegen in Khartum nicht vor. Daher wurden Makler, Architekten und Ingenieure nach ihren aktuellen Kenntnissen des Grundstücksmarktes befragt und Bodenrichtwerte abgeleitet. Danach beträgt die Preisspanne der Angebotspreise zwischen 500,- und 1.500,-US$.

Nach den örtlichen Bauvorschriften des Bau- und Stadtplanungs-Amtes Hilat ist auf 3.000 bis 10.000 m² großen Grundstücken eine Wohn-Bebauung mit bis zu 10 Geschossen zulässig, wobei eine Mindestzahl an Geschossen nicht festgelegt wurde. Danach ist das gegenständliche Grundstück Rohbauland. Eine Bodenordnung wurde noch nicht vorgenommen, d.h. das Flurstück wurde noch nicht entsprechend geteilt. Diese Kosten sind gewöhnlich vom Verkäufer zu tragen oder mindern den Preis für das Bauland.

Zur Ableitung des Bodenwertes bzw. zwecks Plausibilitätsprüfung wurde darüber hinaus das Residualverfahren angewendet. Eine Methode zur Bodenwertermittlung für den Fall, dass keine Bodenrichtwerte zur Verfügung stehen. Investoren oder Projektentwickler orientieren sich bei der Kaufpreisermittlung eines Baugrundstückes an Erträgen eines Projektes (Kauf- oder Mietobjekt). Auf der Grundlage einer geplanten Bebauung eines Grundstückes werden die dafür erforderlichen Investitionskosten, einschließlich eines angemessenen Unternehmergewinns, den nach Bebauung zu erzielende Erträgen (bzw. Verkaufserlöse) gegenübergestellt. Als Residuum verbleibt der Bodenwert, den ein Investor (Bauträger, Projektentwickler) für ein Baugrundstück bereit zu zahlen ist.

Khartum ist eine rasch wachsende Großstadt (die viert größte in Afrika) mit scharfen sozialen und räumlichen Gegensätzen. Der gesellschaftliche Wandel spiegelt sich im raschen Wachsen der urbanen Infrastruktur und steht eng im Zusammenhang mit der Stadtentwicklung. Die Bevölkerung der sudanesischen Hauptstadt ist seit der Unabhängigkeit 1956 sprunghaft gestiegen, beeinflusst durch Flüchtlingsströme infolge Hungerkrise, Bürgerkrieg und Darfurkrieg. Zwischen 1973 und 2007 stieg die Einwohnerzahl des Ballungsraumes von 740 Tausend auf 8,3 Mio. Menschen. Durch Zuwanderung kommt es zu einer beschleunigten Expansion des städtischen Siedlungsraumes.

Das Ballungsgebiet von Khartum am Zusammenfluss von Blauem und Weißem Nil besteht aus einer Agglomeration dreier Städte mit unterschiedlicher räumlicher Entwicklung und eigenen Stadtzentren. Die alte arabische Stadt Omdurman am Ostufer des Flusses diente bis 1899 als Zentrum des Mahdi-Reiches. Seit Beginn des 20.Jhs. wurde in der geschützten Lage zwischen den beiden Flüssen die Stadt Khartum als Sitz für die anglo-ägyptische Verwaltung des Sudan ausgebaut, und erst später entstand Khartum Nord als Industrie- und Gewerbegebiet.

Der Stadtteil Khartum entwickelte sich als Standort der Regierungseinrichtungen und der wohlhabenden Wohngebiete. An der Landspitze zwischen Blauen und Weißem Nil entstand ein modernes Geschäftszentrum mit futuristischen Hochhäusern, breiten Straßen und Parkanlagen. Die Dreiteilung der Stadt bildete sich bereits in der Kolonialzeit heraus, und wurde auch nach der Unabhängigkeit beibehalten. Das Zentrum Khartums war der Oberschicht vorbehalten. Die Masse der sudanesischen Bevölkerung siedelte sich in den „native loding areas“ außerhalb des Stadtteils Khartum an. Die Wohnlagen können in gut, mittel und einfach klassifiziert werden. Die Grundstücke in den guten Wohnlagen sind größer und durch Trinkwasser erschlossen. Die besseren Wohnlagen expandieren in Richtung Süden Khartums, in Nachbarschaft der einfachen Wohnlagen.

Die Bodenpreise betrugen lt. Geografische Rundschau 10/2010 (s. Karte der Hauptwasserleitungen) in den guten Wohnlagen zwischen 200,-bis 600,-€/m² und nördlich des blauen Nils zwischen 41 und 100,-€/m². Entsprechend der o.g. Entwicklung leiden derartige Angaben an einem schnellen Aktualitätsverlust.

Die Bodenpreise betrugen lt. Geografische Rundschau 10/2010 (s. Karte der Hauptwasserleitungen) in den guten Wohnlagen zwischen 200,-bis 600,-€/m² und nördlich des blauen Nils zwischen 41 und 100,-€/m². Entsprechend der o.g. Entwicklung leiden derartige Angaben an einem schnellen Aktualitätsverlust.

Eine aktuelle Bodenbewertung, welche sich entsprechend eines deutschen Auftraggebers an der ImmoWertV orientieren soll, stößt an Grenzen des deutschen Bewertungsrechtes, wie Baugesetzbuch, Baunutzungs- und Immobilienwertermittlungs-Verordnung, sowie Wertermittlungsrichtlinien. Ein vergleichbares Recht liegt im Sudan nicht vor. Zu berücksichtigen ist das örtliche Städtebaurecht (wie „building regulations“), sowie das existierende Liegenschaftskataster. Da noch keine Gutachterausschüsse existieren, gibt es auch keine lt. ImmoWertV für die Wertermittlung erforderlichen Daten, wie Bodenrichtwerte, Indexreihen, Umrechnungskoeffizienten, Vergleichs- und Marktanpassungsfaktoren,. D.h. der örtliche Grundstückmarkt ist noch weitgehend untransparent. Zur Bodenwertermittlung kann das direkte Vergleichswertverfahren herangezogen werden, und soweit Miet- und Baupreise vorliegen, auch das Residualwertverfahren. Als Datengrundlage dienen vor allem Angaben, die von ortskundigen Maklern, Architekten und Ingenieur-Büros genannt werden. Die Einsicht in Kaufverträge ist dabei eher die Ausnahme.

Der Sachverständige hat an Ort und Stelle versucht in relativ kurzer Zeit entsprechende Daten heranzuziehen. Die Daten beziehen sich auf die Gemeinde Hilat Koko (Stadtbezirk East Nile), östlich der angrenzenden Gemeinde Kafouri (Stadtteil Khartoum Nord, bzw. Bahri).

Typisierte Bewertung des Grundvermögens

Folgender Artikel wurde u.a. veröffentlicht in den Verbandsnachrichten Steuerberaterverband Berlin-Brandenburg 2/2008 S.16:

Die pauschalisierte Ermittlung des Grundbesitzwertes nach Bewertungsgesetz (BewG, Erbschaftssteuerreform vom 24.12.2008) ist nicht gleichzusetzen mit einer qualifizierten Ermittlung des Verkehrswertes nach BauGB. Verkehrs- und Grundbesitzwert unterscheiden sich hinsichtlich der Wertermittlungsmethodik und ggf. auch hinsichtlich des Wertes als Grundlage für die Berechnung der Erbschaftssteuer. Die vom Gutachterausschuss festgestellten, mitunter großen Streuungsbreiten in einem Teilmarkt können mit der pauschalen Bewertung nach BewG nicht eingegrenzt werden.

In Berlin wurden vom Gutachterausschuss steuerliche Vergleichsfaktoren für Ein- und Zweifamilienhäuser veröffentlicht (Abl. Bln Nr.40 v.8/2009, gem. §183 Abs.2 BewG v. 12/2008). Im Rahmen der steuerlichen Bewertung werden Anpassungs- bzw. Korrektur- Faktoren auf den Wert eines durchschnittlichen Einfamilienhauses für ganz Berlin angewendet. Das durchschnittliche EFH (freistehend, Baujahr 2000, mittlere Lage, BGF 235 m², BRW 175,- €/m² und Grundstücksfläche 530 m²) hat einen Wert von 229.015,- €. Die Anpassungsfaktoren berücksichtigen folgende Korrekturfaktoren: Einzelhaus, Bauzustand, Baujahr, Grundstücksgröße und Wohnlage. Unberücksichtigt bleiben dabei z.B. Belastungen (z.B. Belastungen, wie Nießbrauchrechte lt. Abt. II Grundbuch). Auch eine Anpassung der Bodenrichtwerte nach Geschossflächenzahl wird nicht vorgenommen.

Das durchschnittliche Preisniveau lt. Berliner Grundstücksmarktbericht schwankt erheblich. Die vom Finanzamt verwendeten Anpassungsfaktoren sind nur ungenügend geeignet, um die großen Schwankungen des Grundstücksmarktberichtes annähernd einzugrenzen.

Die pauschale Bedarfsbewertung nach BewG bleibt dem Finanzamt vorbehalten. Dabei ergeben sich erhebliche Defizite bei der Erfassung wertrelevanter Eigenschaften mangels Innenbesichtigung. Ein niedrigerer gemeiner Wert ist als Bemessungsgrundlage anzusetzen, wenn nachgewiesen wird, dass der Verkehrswert für das unbebaute, bzw. bebaute Grundstück niedriger ist, als der pauschal nach BewG ermittelte Grundbesitzwert (Öffnungsklausel). Der Steuerpflichtige trägt gemäß BewG die Nachweislast für den niedrigeren gemeinen Wert des Grundstücks. Der Nachweis kann durch Gutachten eines Sachverständigen für die Bewertung von bebauten und unbebauten Grundstücken geführt werden (BFH- Urteil vom 10.11.2004). Das Finanzamt hat bei der Regelüberprüfung nicht auf die Qualifikation des Sachverständigen, sondern allein auf die Qualität des Gutachtens abzustellen. Ein niedrigerer Verkehrswert nach den Wertverhältnissen zum Besteuerungszeitpunkt ist demnach auch als Bemessungsgrundlage für steuerliche Zwecke anzuerkennen, wenn das Gutachten den Vorschriften der ImmoWertV, sowie der WertR entspricht.

Fazit: Auch nach der Erbschaftsteuerreform ist ein Gutachten eines Sachverständigen zu empfehlen, da die typisierte Bewertung durch das Finanzamt die Rechtssicherheit einschränkt. Wird in einem Gutachten ein geringerer Wert nachgewiesen, liegen die Kosten des Gutachtens meist weit unter der mit Gutachten erreichten Steuerersparnis. In jedem Fall erhöht sich die Rechtssicherheit, da es Zweifel beseitigt, zu hoch besteuert zu werden. Die Frage, ob der Verkehrswert unter dem vom Finanzamt pauschal ermittelten Grundbesitzwert liegt, kann kein Steuerberater oder Anwalt, sondern nur ein Sachverständiger für Grundstücksbewertung beantworten.

Weitere Informationen:

Pösel, Sachverständiger für die Bewertung bebauter und unbebauter Grundstücke,

Tel.: 030- 31165622, Mail: info@poesel.com

Reform der Erbschaftssteuer

Folgender Artikel wurde 9/2008 veröffentlicht

Reform der Erbschaftssteuer

Typisierte Bewertung des Grundvermögens

Das Bundesverfassungsgericht hat im November 2006 die bisherige pauschale steuerliche Bewertung bei der Übertragung von Immobilien und Betriebsvermögen für verfassungswidrig erklärt. Der Gesetzgeber wurde verpflichtet sich künftig bei der Ermittlung des Wertes der Bereicherung nicht mehr am Grundbesitzwert, sondern am gemeinen Wert zu orientieren. Der gemeine Wert entspricht dem Verkehrs-, bzw. Marktwert d.h. dem wahrscheinlichsten Kaufpreis. Verkehrswerte werden nach § 194 BauGB bzw. Wertermittlungsverordnung (WertV) ermittelt.

Nunmehr ist mit einer Entscheidung zu rechnen, so dass klar wird, was ab 1.1.2009 gilt. Die große Koalition in Berlin wird sich wohl auf einen Kompromiss einigen. Strittig ist weniger die Bewertung, über die hier informiert werden soll, sondern vielmehr geht es noch um die Höhe der Freibeträge oder die Verschonung des Betriebsvermögens.

Seit Februar 2008 liegt die Grundvermögensbewertungs-VO (GrBewV) im Entwurf vor, welche den § 182 des Bewertungsgesetzes regelt. Danach erhöht sich die steuerliche Bemessungsgrundlage, die sich an den Verkehrswert anlehnen soll. Nach altem Recht, sollte der Grundbesitzwert etwa 50% des Verkehrswertes betragen. In Berlin traf das z.B. regelmäßig nicht zu, daher konnte i.d.R. durch Gutachten ein geringerer Wert nachgewiesen werden. Gleichzeitig werden mit der Reform die Freibeträge erhöht. Im Ergebnis zahlt künftig der höhere Steuern, der ein hohes Vermögen erbt oder nur entfernt bzw. gar nicht verwandt ist. Je nach Steuerklasse und persönlichen Freibeträgen, fallen Steuern bis zu 50% auf den Grundbesitz an. Freibeträge können innerhalb von 10 Jahren nur einmal in Anspruch genommen werden.

Lt. GrBewV wird die Bewertung bebauter Grundstücke nach typisierten Verfahren geregelt, welche sich an die WertV anlehnen, also das Vergleichs-, Ertrags- und Sachwertverfahren. Die Typisierung der Verfahren dient der Vereinfachung der Verwaltung und führt nach den Vorstellungen des Gesetzgebers zu einer hinreichenden Übereinstimmung mit dem Verkehrswert. Hinreichend ist ein dehnbarer Begriff. Hier soll darauf verwiesen werden, dass es auch nach neuem Recht zu erheblichen Abweichungen bei der Wertermittlung kommen kann.

Nach GrBewV werden Besonderheiten, wie insbesondere die den Wert beeinflussenden Belastungen privatrechtlicher und öffentlich rechtlicher Art nicht berücksichtigt, obwohl Grundstücksbelastungen, z.B. durch Nutzungsrechte wie Wohnungsrecht oder Nießbrauch den Wert eines Grundstückes erheblich mindern können.

Inwieweit das Vergleichswertverfahren von den Finanzämtern angewendet wird bleibt abzuwarten, da das von Vergleichsobjekten abhängt, die auch hinsichtlich der Zustandsmerkmale der baulichen Anlagen hinreichend übereinstimmen. Zudem bestehen in der Praxis der Gutachterausschüsse erhebliche Defizite bei der Erfassung wertrelevanter Eigenschaften mangels Innenbesichtigung. Anstelle von Vergleichspreisen können auch Vergleichsfaktoren angewendet werden, soweit diese vom örtlichen Gutachterausschuss veröffentlicht wurden. Wie die große Streuungsbreite dieser Faktoren einzugrenzen ist, wird mit GrBewV nicht geregelt.

Erforderliche Daten für die Bewertung bebauter Grundstücke sind von den Finanzämtern zu bestimmen. Liegenschaftszinssätze sind vorgegeben, soweit vom Gutachterausschuss keine veröffentlicht wurden. Den Ertragswert bestimmen nicht die nachhaltig erzielbaren Reinerträge (lt. WertV), sondern die vertraglich vereinbarte Miete (Jahresmiete nach altem Recht). Den Sachwert bestimmen nicht Normalherstellungskosten (lt. WertV), sondern Regelherstellungskosten. Statt Sachwertanpassungsfaktoren sind Wertzahlen anzuwenden, welche den örtlichen Grundstücksmarkt nicht berücksichtigen. Gesamtnutzungsdauer (GND) und Bewirtschaftungskosten werden durch Anlagen typisiert. Nur die Anlage Vervielfältiger wird der WertV entnommen. Die Restnutzungsdauer von Gebäuden kann sich verkürzen oder verlängern. Bei schlecht erhaltenen Gebäuden soll eine Mindestrestnutzungsdauer (30% der GND), sowie ein Mindestrestwert (40% des Gebäuderegelherstellungswertes) berücksichtigt werden. Es bleibt fraglich, ob diese Typisierung dem Umstand Rechnung trägt, dass der Markt einen Reparaturrückstau mit relativ hohen Wertabschlägen quittiert. Die Alterswertminderung ist nur linear vorzunehmen. Sonstige bauliche Anlagen und Außenanlagen werden mit den Wertzahlen berücksichtigt.

Unbebaute Grundstücke bestimmen sich, wie schon ab 2007, nach Fläche und aktuellen Bodenrichtwerten (BRW), soweit diese vom Gutachterausschuss veröffentlicht wurden. Im Ertrags- oder Sachwert geht pauschal der BRW ein. D.h. Besonderheiten, wie Art der Bebauung, Maß der baulichen Nutzung, Lage innerhalb des BRW-Gebietes usw., werden entgegen der WertV bei der Bodenwertermittlung vernachlässigt. Wenn die zulässige bauliche Ausnutzung auf einem Grundstück z.B. durch Denkmalschutz rechtlich nicht möglich ist, bleibt die Wertminderung unberücksichtigt. Stehen z.B. minderwertige Gebäude auf teurem Grund und Boden ist pauschal mindestens der Bodenwert anzusetzen. Vernachlässigt wird die Tatsache, dass bei geringer Restnutzungsdauer eines Gebäudes der diskontierte Bodenwert nur einen geringen Anteil am Ertragswert hat.

Bei der Bewertung von Gebäuden auf fremdem Grund und Boden (im Rahmen von Nutzungs-rechten) handelt es sich um eine stark typisierende Regelung, die nur den Gebäudewert, nicht aber die Zahlung eines Nutzungsentgeltes berücksichtigt. Auch bei der Bewertung des Erbbaurechts und des Erbbaugrundstücks ist der typisierte Wert zu ermitteln. Bei Betriebsgrundstücken, sowie Anteilen an Kapitalgesellschaften ist nach neuem Recht nicht mehr der Steuerbilanzwert zu ermitteln, sondern ebenfalls der typisierte Wert. Hier ist ein vereinfachtes Ertragswertverfahren anzuwenden, soweit dieses nicht zu offensichtlich unzutreffenden Ergebnissen führt. Der Jahres-ertrag ist aus dem Betriebsergebnis abzuleiten und mit einem Faktor zu kapitalisieren. Größere Unternehmen müssen das Ertragswertverfahren nach WertV anwenden. Verschonungsregelungen sollen dafür sorgen, dass bei der Unternehmensnachfolge insbesondere kleinere und mittlere Unternehmen verschont bleiben.

Bei Erbschaft und Schenkung kann mit Rückwirkung zum 1.Januar 2007 gewählt werden, ob altes oder neues Recht Anwendung finden soll.

Der Gesetzgeber räumt ein, dass bei der typisierten Bewertung erhebliche Abweichungen vom Verkehrswert entstehen können. Daher bleibt die Öffnungsklausel bestehen, wonach es dem Steuerpflichtigen weiterhin unbenommen bleibt, einen geringeren Wert (also den Verkehrswert) nachzuweisen. In einem Gutachten sind alle Besonderheiten zu berücksichtigen, die bei der pauschalen steuerlichen Bewertung vernachlässigt werden. Als Nachweis ist ein Gutachten eines Sachverständigen für Grundstücksbewertung erforderlich, welcher z.B. nach europäischer Norm zertifiziert ist. Das Finanzamt hat bei der Prüfung auf die Qualität des Gutachtens abzustellen, nicht auf die Qualifikation des Gutachters. D.h., eine Vereidigung und öffentliche Bestellung nach deutscher Norm ist keine Voraussetzung. Ein auf der Grundlage der WertV erarbeitetes, mängelfreies Gutachten ist vom Finanzamt anzuerkennen. Ein Sachverständiger sollte jedoch neben der WertV auch das BewG nach altem und neuem Recht kennen, da die WertV keine Hinweise zur steuerlichen Wertermittlung enthält, so wie das steuerliche Bewertungsgesetz von der WertV abweicht. Wertermittlungen z.B. von Steuerberatern, Anwälten, Wirtschaftsprüfern usw. werden vom Finanzamt nicht anerkannt. Abschließend lässt sich sagen, dass eine Verkehrswertemittlung empfehlenswert ist, da die typisierte und nach wie vor pauschale Bewertung durch das Finanzamt die Rechtssicherheit einschränkt. Wird in einem Gutachten ein geringerer Wert nachgewiesen, betragen die Kosten nur ein Bruchteil der Steuerersparnis. In jedem Fall erhöht sich die Rechtssicherheit erheblich in bezug auf die Frage, ob der typisierte Grundbesitzwert wenigstens annähernd dem gemeinen Wert entspricht. Die Frage ob ein Gutachten nach neuem oder altem Recht zu einem geringeren Wert führt, kann kein Steuerberater beantworten. Die Frage, ob ein geringerer Wert unter Berücksichtigung des übrigen Vermögens auch eine Steuerersparnis ergibt, sollte kein Sachverständiger beantworten. Eine Zusammenarbeit zwischen Steuerberater, Anwälte und Sachverständige kann daher nur im Interesse der Steuerzahler liegen.

Weitere Informationen: Sachverständiger Pösel,

www.sv-poesel.de , info@poesel.com.

Weitere Möglichkeiten der Steuerersparnis durch Gutachten :

– Senkung der Einkommenssteuer durch höhere Abschreibung (Ermittlung des Gebäudeanteiles. bzw. Kaufpreisaufteilung auf Grund und Boden, Gebäude und Modernisierung),

– Erhöhte Abschreibung der Anschaffungskosten z.B. in Sanierungsgebieten oder bei Baudenkmalen,

– Entnahme bzw. Einlage einer Immobilie aus bzw. in einen Betrieb,

– Bemessungsgrundlage für die Investitionszulage,

– Vorsteueraufteilung bei Herstellung einer Immobilie:

Weiterer Bedarf für die Erstellung von Gutachten ergibt sich z.B. bei:

– Kauf und Verkauf

– Kaufs- und Verkaufsberatung durch Expertise,

– Scheidung,

– Beleihung (im Rahmen der Kreditaufnahme),

– Bewertung von Rechten wie Wohnrecht, Nießbrauch, Wegerecht, Erbbaurechten usw..

Verkehrswert kontra Grundbesitzwert ?

Tema : Immobilienbewertung im Rahmen der Erbschafts-, bzw. Schenkungssteuer.

Folgender Fachartikel wurde in folgenden Fachzeitungen veröffentlicht, u.a. im „Das Grundeigentum“ Nr.21/2004 S.1376 , im Berliner Anwaltsblatt 5/2004 S.234 + 9/2004 S.450, sowie in den Verbandsnachrichten Steuerberaterverband Berlin-Brandenburg 2/2004 S.12 + 4/2004 S.20.

1. Doppelte Öffnungsklausel

Nie wurde so viel vererbt wie heute. Der Wert einer Erbschaft beträgt heute durchschnittlich 200.000,- €. Etwa 40% der Bevölkerung gehört heute zur Erbengeneration. Erbschaft oder Schenkung einer Immobilie stellt für den Gesetzgeber eine unentgeltliche Bereicherung, bzw. ein steuerpflichtiger Erwerb dar. Der den Freibetrag übersteigende Wert wird je nach Steuerklasse zwischen 7 und 50% besteuert. Die Bemessungsgrundlage wird im Bedarfsfall vom Lagefinanzamt festgestellt. Der Bundesfinanzhof hält die Grundbesitzbewertung für verfassungs-widrig, weil der Wert von Immobilien im Bundesdurchschnitt nur etwa halb so hoch bewertet wird, wie ein entsprechender Geldbetrag. Ein Urteil des Bundesverfassungs-gerichtes zur Gleichbehandlung von Immobilien und Geldvermögen steht aus.

Seitens des Gesetzgebers war mit Jahres-steuergesetz 1996 vorgesehen, dass die Steuer aus dem Ertrag eines Objektes aufgebracht wird. Dabei sollte der gemeine Wert die Obergrenze der Bemessungsgrundlage darstellen. Er ging davon aus, dass Bodenwerte steigen und unterstellte, dass die pauschale Bewertung des Finanzamtes im Bundesdurchschnitt 50% unterhalb des gemeinen Wertes liegt. Was nützt aber vergleichsweise die Wasserstandsmeldung über die durchschnittliche Wassertiefe, wenn die Kuh beim überqueren des Flusses an der Stelle ersäuft, die vom Durchschnitt durch eine Untiefe abweicht?

Berlin gehört neben Baden- Würtemberg, Bayern, Nordrhein-Westfalen und Hessen zu den Gebieten mit einem überdurchschnittlich hohen Bodenwert-niveau. Zudem sind in Berlin und Hessen die Preise für baureifes Land gefallen. Bis Ende 2004 betrug der Preisverfall in Berlin für den Teilmarkt der EFH im Westteil durchschnittlich rd. 50% gegenüber 1996 nach Überhitzung infolge Wider-vereinigung. In den vorgenannten Gebieten kann es nach derzeitiger Gesetzeslage für den Steuerpflichtigen zu überdurchschnittlichen Benachteiligungen kommen. Das führt mitunter dazu, dass der Steuerzahler das geschenkte oder geerbte Grundstück veräußern muss, um aus der Substanz der Immobilie die Steuer aufzubringen, da sie in einem Missverhältnis zum Ertrag des Objektes steht. Das käme einer Enteignung nahe. Es ist dem Steuerpflichtigen jedoch unbenommen mittels Gutachten nachzuweisen, dass der Verkehrswert (gemeine Wert) niedriger ist, als der nach den Regeln des Bewertungsgesetzes (BewG) ermittelte Grundbesitzwert für das unbebaute wie auch für das bebaute Grundstück (§§ 145 und 146 BewG). Als Grundstückswert i.S. des BewG ist mindestens der Wert anzusetzen, den das Grundstück als (fiktiv) unbebautes Grundstück hat (Mindestwert, ErbStR R 176). Ein im Rahmen des Mindestwerts nachgewiesener niedrigerer Verkehrswert für das (fiktiv) unbebaute Grundstück darf nicht den nach Regelverfahren (§ 146 Abs. 2 bis 5 BewG) ermittelten höheren Wert für das bebaute Grundstück unterschreiten. Wird für das gesamte Grundstück ein niedrigerer Verkehrswert nachgewiesen, ist dieser anzusetzen (Doppelte Öffnungsklausel, H 176 ErbStR).

2. Besonderheiten der Wertermittlung

An der Schnittstelle zwischen Verkehrs- und Grundbesitzwert ergeben sich Besonderheiten, die durch den Sachverständigen (SV) zu berücksichtigen sind. Die Wertermittlungs-verordnung (WertV) ist für freie SV nicht bindend aber im Rahmen der Öffnungsklausel zwingend anzuwenden. Die Kenntnis des BewG ist Voraussetzung für die Verkehrswertermittlung.

Das BewG bestimmt Grenzen für die Öffnungsklausel, sowie den Besteuerungs-zeitpunkt zum Bewertungsstichtag für die allgemeinen Wertverhältnisse und der Qualität des Grundstücks. D.h., die in Berlin fallende Bodenpreisentwicklung wird in einem Gutachten berücksichtigt, bei der steuerlichen Bewertung jedoch nicht. Der Hauptfeststellungszeitpunkt per 1.1.1996 wurde bis zum 31.12.2006 verlängert. Die Öffnungsklausel behält daher vorerst ihre besondere Bedeutung. Bei der typisierenden Bedarfsbewertung bebauter Grundstücke ist die vertraglich vereinbarte Miete der letzten 3 Jahre zugrunde zu legen. Liegen die vereinbarten über den ortsüblichen Mieten, führt das zu steuerlichen Nachteilen. Im Verkehrswertgutachten sind dagegen nachhaltig erzielbare Erträge anzusetzen, die i.d.R. den ortsüblichen entsprechen.

Für Objekte, die im Steuerbilanzwertverfahren zu bewerten sind, darf nur der niedrigere Verkehrswert für den Grund und Boden, nicht aber für das gesamte Objekt nachgewiesen werden. Bei Erbbaurechten führen nur die einzelnen Bewertungskomponenten (Grund und Boden, Gebäude) nicht aber der Wert des Erbbaurechtes selber zum niedrigeren Verkehrswert. Weiterhin sind Besonderheiten bei Grundstücken im Betriebsvermögen, z.B. in Fällen entgeltlicher Überlassung im Rahmen einer Betriebsaufspaltung, zu beachten.

3. Führt ein Gutachten zum Ziel?

Das Ziel eines Gutachtens besteht aus der Sicht des Steuerpflichtigen darin, einen niedrigeren Wert nachzuweisen, um die überdurchschnittliche Steuerlast zu verringern. Wie oben dargestellt wird im Bundesdurchschnitt ein Gutachten dieses Ziel nicht erreichen können. Wann „lohnt“ sich für den Steuerpflichtigen ein Verkehrswert-gutachten im Rahmen der Öffnungsklausel in Auftrag zu geben?

Eine Pauschalantwort ist hier nicht möglich, da jeder Fall wie jede Immobilie verschieden ist. Eine positive Antwort ergibt sich vor allem dann, wenn in Gebieten mit hohem Bodenwertniveau der Unterschied zwischen dem Wert nach §§ 145 und 146 relativ hoch ist und das Finanzamt den Mindestwert feststellt. Das trifft zu für eigengenutzte Objekte, wie auch für gewerblich genutzte Grundstücke. Insbesondere bei Renditeobjekten entsteht mit zunehmendem Alter des Gebäudes ein Missverhältnis zwischen Grundstückswert und Wert des fiktiv unbebauten Grundstücks. Das Missverhältnis ist bedingt z.B. durch die unterschiedliche Entwicklung der Baulandpreise und Mieten. Dabei sind negative Gebäudeerträge in Berlin keine Seltenheit. Käufer bemessen den Kaufpreis in erster Linie nach dem Gebäude und nicht nach dem Boden. Ein Gutachten wird einen niedrigeren Wert ausweisen, wenn z.B. ein Renditeobjekt erheblichen Reparaturstau aufweist, bzw. wenn es in einem Gebiet liegt, in dem der Bodenrichtwert (BRW) in einem unrentablen Verhältnis zum Ertrag steht. Der diskontierte Bodenwertanteil am Ertragswert ist i.d.R. gering, ausschlaggebend ist der kapitalisierte Ertrag. Ausnahmen ergeben sich bei Gebäuden mit kurzer Restnutzungsdauer. Diese Zusammenhänge werden in der pauschalen Mindestbewertung nach BewG vernachlässigt und führen mitunter zum Nachteil des Steuer-pflichtigen.

Oftmals führt schon ein Gutachten für ein fiktiv unbebautes Grundstück zu einem niedrigeren Wert. Auch Belastungen wie Nießbrauch- bzw. Wohnungsrechte mindern den Wert einer Immobilie meist erheblich.

3.1 Fiktiv unbebautes Grundstück

Das BewG lässt den Nachweis eines niedrigeren Wertes auch für ein fiktiv unbebautes Grundstück zu. Der Begriff des „fiktiv unbebauten Grundstücks“ ist weder im BewG noch in der WertV definiert. Er gilt für bebaute Grundstücke, bei denen die Bebauung fiktiv vernachlässigt wird. Für ein fiktiv unbebautes Grundstück gibt es keinen Markt, mithin also auch keinen Verkehrs- bzw. gemeinen Wert. Das Grundstück stellt sich entweder als Baugrundstück oder z.B. als Einfamilienhausgrundstück dar. Ist das tatsächlich vorhandene Haus abrissreif (bzw. unbedeutend), mindert es den Wert eines Baugrundstücks um die Abrisskosten, da es zwecks Bebauung erst frei geräumt werden muss. In der Mindestbewertung nach BewG werden Werteinflüsse wie Abriss oder Nutzungsrechte durch den pauschalen Abschlag von 20% berücksichtigt. In einem „reinen Bodenwertgutachten“ für ein „fiktiv unbebautes Grundstück“ ist z.B. die Minderung um Abrisskosten zu vernachlässigen, da es fiktiv unbebaut ist.

Erfolgt der Nachweis eines niedrigeren gemeinen Wertes über ein „fiktiv unbebautes Grundstück“, wird vom Finanzamt ein „reines Bodenwert-gutachten“ für den Grund und Boden als steuerliche Bemessungsgrundlage anerkannt, wenn nach Regelverfahren entsprechend BewG für ein bebautes Grundstück der Mindestwert als Bemessungsgrundlage festgestellt wird. Allein die Bezugnahme auf den vom Gutachterausschuss ermittelten BRW ist jedoch nicht ausreichend für das Begehren einer geringeren Bemessung.

Bei einem unbebauten Grundstück führt eine Wertermittlung durch Gutachten zum Stichtag nach 1996 in Berlin schon deshalb zum niedrigeren Wert, weil das Finanzamt entsprechend BewG das Preisniveau der BRW zum 1.1.1996 zugrunde legt, unabhängig vom Zeitpunkt der Entstehung der Steuer.

Ein mit einem „reinen Bodenwertgutachten“ beauftragter SV für ein fiktiv unbebautes Grundstück hat insbesondere zu ermitteln, inwieweit ein für eine Mehrheit von unbebauten, erschließungsbeitragsfreien Grundstücken veröffentlichter BRW für die Bewertung geeignet ist, soweit keine vergleichbaren Grundstückswerte vorliegen.

Abweichungen eines einzelnen Grundstücks vom Richtwertgrundstück sind in den wertbeein-flussenden Umständen wie Art und Maß der baulichen Nutzung, spezielle Lage, Erschließungszustand, Bodenbeschaffenheit und Grundstücksgestalt zu berücksichtigen. Die Abweichung der tatsächlichen von der zulässigen Bebauung ist nach WertV, wie auch nach BewG zu berücksichtigen, wenn die zulässige Bebauung z.B. aus rechtlichen Gründen nicht ausgenutzt werden kann.

Darüber hinaus ist der BRW im Gutachten an die aktuellen Wertverhältnisse zum Besteuerungs-zeitpunkt anzupassen.

Für die steuerliche Bedarfsbewertung nach BewG sind vom Gutachterausschuss BRW- Indizes ermittelt worden. Diese sind nur für diesen Zweck geeignet, da der BRW gegenüber dem 1.1.1996 in den besseren Wohnlagen weniger stark gefallen ist, als im gleichen Zeitraum in den einfachen Lagen. Der BRW- Index wurde insgesamt für den Teilmarkt der offenen Bauweise ermittelt. D.h. Unterschiede in den einzelnen BRW- Zonen werden nur durchschnittlich berücksichtigt. In einem Gutachten ist für das zu bewertende Grundstück der BRW der entsprechenden BRW-Zone zugrunde zu legen, da nur dieser die tatsächlichen Wertverhältnisse für das Grundstück berücksichtigt.

Der Begriff Verkehrswertermittlung ist dabei fehl am Platz. Ein derart vom SV ermittelter niedrigerer Wert entspricht zwar nicht dem Verkehrswert, gleichwohl wird er von den Finanzämtern anerkannt, soweit sonst der Mindestwert nach § 146 Abs. 6 BewG anzusetzen wäre.

Oftmals liegt der Wert des fiktiv unbebauten Grundstücks unter dem eigentlichen Marktwert (Verkehrswert, gemeine Wert) des insgesamt bebauten Grundstücks. Gleichwohl kann auf die Ermittlung des Verkehrswertes aus dem Ertrags- Sach- oder Vergleichswertverfahren verzichtet werden.

3.2 wertmindernde Grundstücksbelastungen

Wertminderungen durch Grundstücksbelastungen sind in den nach BewG ermittelten Werten bereits berücksichtigt. In einer Verkehrswertermittlung nach WertV im Rahmen der Öffnungsklausel wirken sich Nießbrauch– bzw. Wohnungsrechte, sowie Grunddienstbarkeiten wertmindernd gegenüber dem unbelasteten Wert aus. Nach einem Nichtanwendungserlass der obersten Finanzbehörden vom 1.3.2004 sind in einem Verkehrswertgutachten derartige Belastungen entgegen einem diesbezügliches BFH- Urteil, wonach diese nicht wertmindernd in Ansatz zu bringen sind, zu berücksichtigen. Lt. BFH-Urteil komme dem Nutzungsrecht nur dann keine verkehrsmindernde Bedeutung zu, wenn der Begünstigte zugleich auch Miterbe sei. Dann liegen ungewöhnliche, nicht zu berücksichtigende Verhältnisse vor. Ansonsten können derartige Nutzungsrechte den Verkehrswert erheblich mindern. Z.B. bei einem Einfamilienhaus, das von einem 70 Jahre jungen Ehepaar an die Kinder verschenkt wird, kann die Wertminderung gegenüber dem vom Finanzamt festgestellten Mindestwert erheblich sein, wenn die Schenkenden zu Lebzeiten das Recht behalten, alle Erträge aus dem Grundstück zu ziehen. Entsprechend mindern sich auch die Schenkungs- bzw. Erbschaftssteuern.

Ein wie vor erarbeitetes Gutachten entspricht zwar der WertV, aber es scheitert wegen des vorgenannten BGH- Urteils bei einem Verfahren vor dem Finanzgericht. Vor dem Finanzamt hat das Gutachten jedoch Bestand.

Der Steuerpflichtige hat im Rahmen der Öffnungsklausel das Wahlrecht die Minderung des gemeinen Wertes durch Grunddienstbarkeiten mit Gutachten gesondert auszuweisen, bzw. wertmindernd zu berücksichtigen. In diesem Fall entfällt die Stundung nach § 25 (1) BewG, da der zum Stichtag durch Nießbrauch geminderte, belastete Verkehrswert die steuerliche Bemessungsgrundlage bildet.

4. Freie Beweiswürdigung des Gutachtens

Der Steuerpflichtige trägt gem. § 146 (7) BewG die Nachweislast für den niedrigeren gemeinen Wert. Als Nachweis ist regelmäßig ein Gutachten eines SV für die Bewertung bebauter und unbebauter Grundstücke erforderlich (R 163 ErbStR). Z.B. Gutachten eines Steuerberaters oder eines Wirtschaftsprüfers werden vom Finanzamt nicht anerkannt (BFH II R 69/01 v. 11/04). Entscheidend für die Anerkennung eines Gutachtens ist dessen Qualität. Es kommt nicht auf die nachgewiesene Qualifikation des Sachverständigen an (z.B. zertifiziert oder öffentlich bestellt und vereidigt). Das Eine mag das Andere nach sich ziehen, ist aber nicht zwingend Voraussetzung. Ein Gutachten unterliegt der „freien Beweiswürdigung“ durch das Finanzamt, welches die Plausibilität, sowie die Einhaltung anerkannter Bewertungsregeln überprüft. Ein mängelfreies Gutachten ist anzuerkennen, wenn es den rechtlichen Vorgaben der WertV und der WertR genügt. Das BewG enthält keine Regeln für die Verkehrswert-ermittlung. Alle anerkannten Methoden der Verkehrswertermittlung können angewandt werden. Die Wahl der Wertermittlungsmethode liegt im Ermessen des Sachverständigen. Die WertV 88 enthält über die Zwecke des Baugesetzbuches hinaus allgemein anerkannte Grundsätze zur Ermittlung des Verkehrswertes. Danach sind Ermittlungsmethoden grundsätzlich gleichrangig (einzeln oder kombiniert). Die Vergleichswertmethode wird als die zuverlässigste Methode angesehen, wenn hinreichend aussagekräftiges Vergleichsmaterial zur Verfügung steht. Entscheidend ist letztendlich der Vergleich mit den Marktverhältnissen (lt. BGH von 7/04)

Das Finanzamt sollte ein nach den Regeln der WertV ermittelten Verkehrswert übernehmen. In der Praxis tun sich Finanzämter mitunter schwer Gutachten anzuerkennen. Das ist weniger dem Umstand geschuldet, dass Gutachten Mängel aufweisen, sondern vor allem der Tatsache, dass sich der Nachweis eines niedrigeren Wertes auf bestimmte Bundesgebiete konzentriert, damit eher die Ausnahme darstellt und die Finanzbeamten sich mit der Materie der Verkehrswertermittlung auseinandersetzen müssen. Entscheidungen des Finanzamtes sind aus der Sicht der WertV mitunter nicht nachvollziehbar. Klarheit schafft dann erst ein Verfahren vor dem Finanzgericht.

Nachfolgende Beispiele aus der Praxis belegen, dass der Nachweis eines niedrigeren Wertes mittels Gutachten vor Zahlung zu hoher Steuern dringend zu empfehlen ist.

4.1 Bespiele aus der Praxis

4.1.1 gewerblich genutzte Villa

Die gründerzeitliche Villa befindet sich in bester Wohnlage in Berlin, und wird auf der Grundlage eines Pachtvertrages gewerblich genutzt. Die vereinbarte, bzw. aus dem Umsatz abgeleitete Pacht ist gemessen am hohen Bodenwert in der sehr guten Wohnlage unwirtschaftlich. Das Finanzamt erkennt das Gutachten in einem ersten Bescheid nicht an, da eine „übliche Miete nicht zu ermitteln“ sei und die Miete im Gutachten eine „geschätzte und nicht die übliche Miete“ darstellt. Darauf hin ermittelt das Finanzamt den Bedarfswert nach § 147 BewG. Darin zählen zu den Sonderobjekten, insbesondere Gebäude zur Aufnahme bestimmter technischer Einrichtungen. Jedoch nur dann, wenn sie nicht, oder nur mit erheblichen Aufwand für andere Zwecke nutzbar gemacht werden können (R 178 ErbStR). Eine Stadtvilla ist sehr wohl auch für eine Wohnnutzung geeignet. Die im Gutachten ermittelte Pacht liegt innerhalb üblicher Spannbreiten. Den im Gutachten ausgewiesenen Wert für ein fiktiv unbebautes Grundstück erkennt das Finanzamt ebenfalls nicht an, da für das bebaute Grundstück kein „reines Bodenwertgutachten“ vorgelegt wurde.

Erst nach Einspruch gegen den Bescheid erkennt das Finanzamt in einem geänderten Bescheid den niedrigeren Wert an. Schon ein reines Bodenwertgutachten für ein fiktiv unbebautes Grundstück hätte zu einem niedrigeren Wert geführt. Im Rahmen der doppelten Öffnungsklausel war es jedoch möglich ein noch geringeren Wert für das insgesamt bebaute Grundstück nachzuweisen. Das Bespiel verdeutlicht, dass ein Einspruch gegen ein nicht nachzuvollziehenden Bescheid des Finanzamtes Erfolg hat.

4.1.2 Eigentumswohnung

Die Eigentumswohnanlage befindet sich in bester Wohnlage in Berlin auf einem relativ großen Grundstück, welches nur etwa zur Hälfte bebaut ist. Lt. Bebauungsplan ist die andere Hälfte nicht bebaubar. Das Finanzamt übernimmt ungeachtet dessen den BRW für das gesamte Grundstück und leitet aus dem Mindestwert die Bemessungs-grundlage für die Eigentumswohnung ab. Durch ein Gutachten für ein „fiktiv unbebautes Grundstück“ kann unter Berücksichtigung der zulässigen Bebauung ein niedrigerer Wert nachgewiesen werden.

4.1.3 Einfamilienhaus

Das Einfamilienhaus liegt in einer einfachen Wohnlage in Berlin. Ein Bebauungs- oder Baunutzungsplan liegt für dieses Gebiet nicht vor. Aus dem Flächennutzungsplan, der Grünland ausweist, ist kein Bauplanungsrecht abzuleiten. Eine Bebauung im Außenbereich ist nach § 35 BauGB zulässig. Der BRW für die gegenüberliegende Straßenseite (Bauland) ist wegen des Entwicklungszustandes des zu bewertenden Grundstückes (Bauerwartungsland) nicht anwendbar, kann aber z.B. mittels deduktiver Bodenwertermittlung angepasst werden. Vom Finanzamt wurde der nicht geeignete BRW der gegenüberliegenden Straßenseite ohne Berücksichtigung des Bauplanungsrechts angesetzt und im Rahmen der Mindestbewertung ein entschieden zu hoher Grundbesitzwert festgestellt. Mit einem Gutachten konnte für das fiktiv unbebaute Grundstück ein niedrigerer Wert ermittelt werden.

4.1.4 Mietwohnhaus

Das Objekt befindet sich in guter Wohnlage in Berlin in einem von Einfamilienhäusern geprägtem Gebiet mit offener Bauweise. Der Verkehrswert wurde nach Einsicht in die Kaufpreissammlung des Gutachterausschusses aus dem Vergleichswertverfahren abgeleitet. Im Ergebnis liegt der Verkehrswert aufgrund des Reparaturstaus etwa in Höhe des Bodenwertes für das unbebaute Grundstück. Das Finanzamt beanstandet, dass der Reparaturstau im Sachwertverfahren „pauschal“ ermittelt und der Bodenwert an das tatsächliche Maß der baulichen Nutzung angepasst wurde. Das Vergleichswert-verfahren wird nicht beanstandet aber auch nicht gewürdigt. Ungeachtet dessen erkennt das Finanzamt aber den nachgewiesenen niedrigeren Wert des fiktiv unbebauten Grundstücks an und stellt auf den Mindestwert ab. Dieser liegt etwa in Höhe des Verkehrswertes für das bebaute Grundstück. Die Ermittlung des fiktiv unbebauten Grundstücks hätte für den SV direkt zum (vom Finanzamt anerkannten) Ziel geführt. I.d.R. ergibt sich der geringste Widerstand beim Nachweis des niedrigeren Wertes für ein fiktiv unbebautes Grundstück.

Pösel, Sachverständiger, zertifiziert nach ISO/ICE EN 17024 (vormals EN 45013)

www.sv-poesel.de , info@poesel.com

Quellen:

Grundbesitzbewertung (Halaczinsky/Teß),

Praxis der Grundstücksbewertung (Möckel),

Grundstücksbewertung (Sprengnetter)